美棉成本分析

美棉的产出主要是皮棉和棉籽,成本构成方面,包含营运成本和摊销成本,营运成本会即时反映到当年度的盈亏上,尽管以总成本计,似乎美棉农几乎年年都是亏损的,但是政策对棉农的补贴不菲,与我国类似,基于防止“谷贱伤农”的政策目标,对整个产业进行多种补贴,其中能够直接通过利润来影响种植面积的是针对棉农的直接补贴、反周期性补贴和销售补贴。(与新疆目标补贴价相似,实质相当于政策直接给棉农一个保底的看跌期权)

基于普遍存在的政策保底收益逻辑,我们以下的分析只基于营运成本。

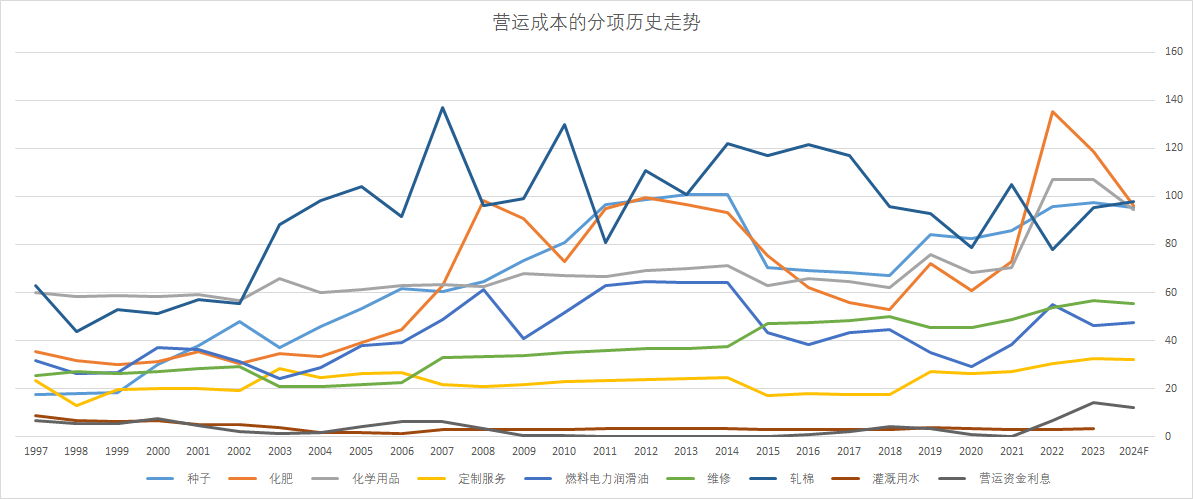

整体来看,营运成本的趋势是逐年缓慢增加的,某些年份会有较大偏离,我们拖一张折线图,可以清晰地看出,近两年的成本偏高主要是化肥、原油等分项的贡献。往后展望: - 化肥关注尿素的投产周期,往后几年都是投产年,在大周期上尿素供应保持充足,成本化肥分项大概率下降 - 原油价格由于多方面因素的相互影响难以判断,但只要OPEC保持团结,需求持稳,宏观不出现大的衰退,地缘保持现状,布伦特下方70-75的支撑预期就较强 - 轧棉成本从历史数据看抖得很厉害,但80的支撑也较强, - 资金利息主要取决于美元利率,但按照目前的市场预期,该分项未来一年几乎不可能腰斩 - 其他成本按持平计

除了23年情况特殊成本预期到72.99美分外,未来几年保守估计60美分的成本是合理的。

底部区间何在?

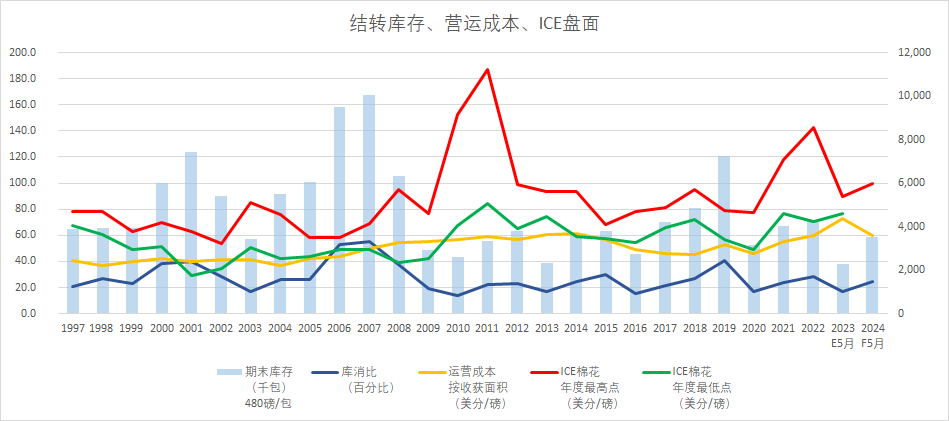

美棉统计数据来看,ICE盘面很少跌破营运成本,97年至今只有00/01、01/02、08/09、14/15、15/16、19/20这6个产季盘面最低跌破营运成本。其中00/01、01/02、08/09、19/20产季结转库存超过600万包,而14/15、15/16产季结转库存分别为365、380万包,大周期来看这个库存不算高,但那几年非常特殊,14-16年全球宏观共振向下,几乎所有商品都在普跌,宏观压制下不到400万包的结转库存依然压制盘面价格跌破营运成本。

当前宏观看不到那么悲观的苗头,往后一年库存也不高,23/24产季结转库存5月供需报告预期229万包,24/25产季结转库存5月供需报告预期351万包。

根据前面的分析,往后一年营运成本:23/24产季营运成本72.99,24/25产季营运成本59.91,成本下降的风险主要分项是化肥成本和燃料为主的能源成本,但60美分已经是一个很保守的估计。结合我们归纳的历年结转库存与成本支撑之间的关系,23/24产季很难跌破70美分,而往后一年ICE盘面60-70美分的底部区间支撑也较强。

国内方面,美元降息看起来已经是板上钉钉,CME group利率观察模型预期今年9月和12月降息两次,静态来看人民币升值是符合逻辑的,但国内央行的降准降息诉求也很强烈,大概率会憋住直到美元降息后跟随,那么届时的USDCNH怎么走就很扑朔迷离了,我们只能罗列不同的发展路径,大周期走向供应宽松下,配额外进口成本将成为边际定价的锚:

基于底线思维的极端估值分析依然无法绝对避免黑天鹅事件,注意做好风险敞口管理哦~