这是一篇学习总结,主要学习了人民币当前的利率体系,并尝试总结了国债分析框架。

学习总结的主要内容摘自以下文章:

《易纲.中国的利率体系与利率市场化改革[J].金融研究, 2021, 000(009):1-11.》

人民币利率体系

利率是资金的价格,对宏观经济均衡和资源配置有重要导向意义。作为反映资金稀缺程度的信号,利率与劳动力工资、土地地租一样,是重要的生产要素价格,同时,利率也是对延期消费的报酬。利率对宏观经济运行发挥重要的调节作用,主要通过影响消费需求和投资需求实现。

均衡利率由市场供求关系决定,是企业、居民和金融机构等市场主体的储蓄行为、投资行为、融资行为在金融市场中共同作用的结果,主要通过银行存贷款、债券市场、股票市场、保险市场等进行投融资活动,并将金融资源配置到实体经济和各类资产上。利率作为资金的价格决定资金流向,从而决定金融资源配置的流向。

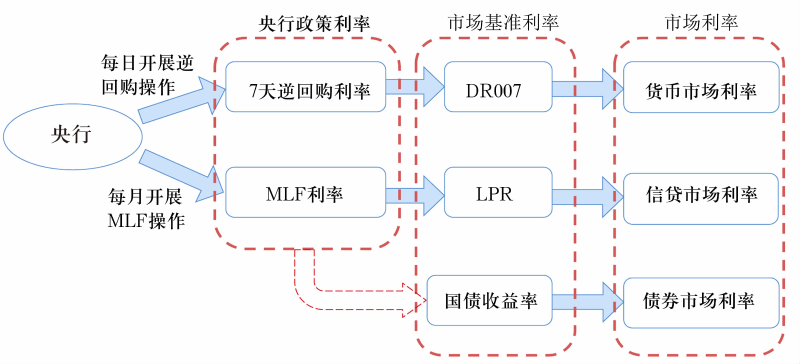

央行在逐步推进利率市场化,建立由市场供求决定的利率形成机制,央行通过运用货币政策工具引导市场利率。主要通过货币政策工具调节银行体系流动性,释放政策利率调控信号,在利率走廊的辅助下,引导市场基准利率以政策利率为中枢运行,并通过银行体系传导至贷款利率,形成市场化的利率形成和传导机制,调节资金供求和资源配置,实现货币政策目标。

- 央行政策利率包括:7天逆回购利率、MLF利率

- 市场基准利率包括:DR007(形成货币市场利率)、LPR(形成信贷市场利率)、国债收益率(形成债券市场利率)

主要利率

- 公开市场操作(OMO,Open market operations)利率:短期逆回购操作利率

- 中期借贷便利(MLF,Medium-Term Lending Facility)利率:央行投放中期资金的利率

- 常备借贷便利(SLF,Standing Lending Facility)利率:央行在利率走廊上限向金融机构按需提供短期资金的利率

- 贷款市场报价利率(LPR,Loan Prime Rate):报价行按自身对最优质客户执行的贷款利率报价的算数平均数

- 存款基准利率:央行公布的商业银行对客户存款指导性利率

- 超额准备金利率:央行对及内容机构超额准备金支付的利率,是利率走廊的下限

- 法定准备金利率:央行对金融机构法定准备金支付的利率

- 上海银行间同业拆借利率(Shibor):由信用等级较高的银行自主报出的同业拆借利率的算术平均数

- 国债收益率:通过市场交易形成的债券市场利率参考指标

OMO利率与利率走廊

公开市场操作7天期逆回购利率是央行短期政策利率,央行通过与一级交易商(指定的几家大银行)买进卖出有价证券,来控制市场上的资金量,OMO是央行最主要的主动调节工具,期限一般7、14、28天较普遍,属于央行短期的一个政策性利率。

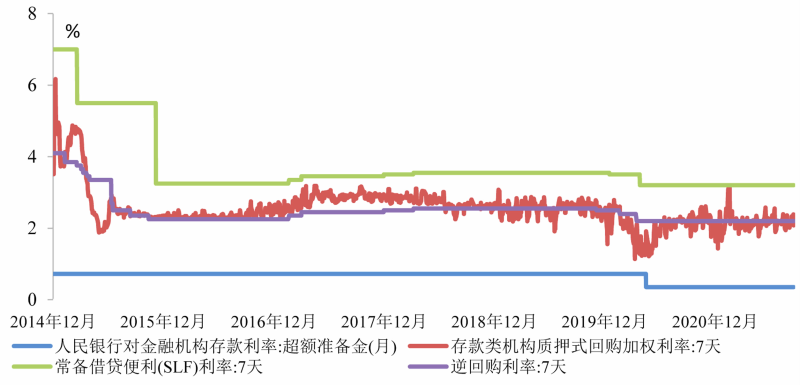

央行通过每日开展公开市场操作,保持银行体系流动性合理充裕,持续释放短期政策利率信号,使存款类金融机构质押式回购利率(DR)等短期市场利率围绕政策利率为中枢波动,并向其他市场利率传导。同时,通过以SLF利率为上限、超额准备金利率为下限的利率走廊的辅助,将短期利率的波动限制在合理范围。

SLF是央行按需向金融机构提供短期资金的工具,由于金融机构可按SLF利率从央行获得资金,就不必以高于SLF利率的价格从市场融入资金,因此SLF利率可视为利率走廊的上限。

超额准备金利率是央行对金融机构存放在央行的超额准备金付息的利率,由于金融机构总是可以将剩余资金放入超额准备金账户,并获得超额准备金利率,就不会有机构愿意以低于超额准备金利率的价格向市场融出资金,因此超额准备金利率可视为利率走廊的下限。

SLF利率作为上限、超额准备金利率作为下限,构成利率走廊,央行调控7天期逆回购利率,引导DR007利率围绕政策利率波动。

MLF利率与LPR利率

MLF利率是央行中期政策利率,与OMO短期政策利率共同构成了央行政策利率体系。央行每月月中开展一次MLF操作,MLF代表了银行体系从中央银行获取中期基础货币的边际资金成本。

- 规模方面:MLF能够为银行提供较大规模的资金,当银行面临较大的资金缺口,尤其是在中期资金需求较大的情况下,如开展一些中长期信贷项目,MLF可以满足这种资金量的要求。而其他一些利率较低的渠道可能无法提供如此大规模的资金。例如,银行间的短期拆借市场虽然利率有时较低,但拆借规模有限,难以满足银行大规模的中长期资金需求

- 稳定性方面:MLF资金的稳定性相对较高。央行通过MLF操作向银行提供资金,期限相对固定,这有助于银行更好地规划资金运用和资产负债管理。相比之下,一些短期市场资金的来源可能会受到市场波动、资金供求关系突然变化等因素的影响,稳定性较差

因此,MLF利率通常高于Shibor等短期拆借利率,但低于SLF利率,在利率走廊内运行。

LPR利率是报价行在MLF利率的基础上,综合考虑资金成本、风险溢价等因素报出LPR,充分反映市场供求状况。

MLF传导到LPR主要通过以下机制:

- 定价机制挂钩:LPR改革后,LPR与MLF利率挂钩,报价行按照对最优质客户执行的贷款利率,于每月20日以MLF利率加点的方式形成报价,即

LPR = MLF + 点差 - 影响资金成本:MLF操作直接影响商业银行的资金成本,央行调整MLF利率,商业银行获取资金的成本相应变化,推动LPR变化,进而影响实体经济的贷款利率

- 引导市场预期:MLF作为重要的货币政策工具,其利率调整向市场传递央行的货币政策取向。市场参与者会根据MLF利率变化调整对未来利率走势的预期,从而在LPR报价和市场利率形成过程中体现这种预期,引导LPR同向变动

存款准备金利率

存款准备金利率是央行对金融机构存在央行的准备金支付的利率,分为法定准备金利率和超额准备金利率。

超额准备金利率与活期存款基准利率一致,统一了居民在商业银行的活期存款利率与商业银行在央行的超额准备金利率水平,从而提高了商业银行闲置资金的机会成本,有利于促使银行提高资金使用效率,鼓励其用好自身资金增加信贷投放支持实体经济。

Shibor利率

Shibor是由信用等级较高的银行组成报价团自主报出的人民币同业拆出利率计算确定的算术平均利率,是单利、无担保、批发性利率,包括隔夜到1年期的8个期限品种。

国债利率

基准性的收益率曲线非常重要,可为各类金融产品和市场主体提供定价参考。收益率曲线反映利率由短及长的期限结构,是由各期限金融产品的主要参考基准利率共同组成的一个体系。收益率曲线的短端为隔夜和7天回购利率DR,长端为国债收益率。

对收益率曲线的不同部分,央行与市场发挥的作用有所差异:

- 对于收益率曲线的短端,央行控制着基础货币的供给,通过公开市场操作和中期借贷便利等投放短期和中期基础货币,直接影响短期和中期的市场基准利率

- 对于收益率曲线的中长端,则主要基于市场对未来宏观经济走势、货币政策取向等的预期,由市场交易形成,投资者和政策制定者可以从中观察重要的市场信息

利率调控机制的进一步改革

货币政策的改革是从数量型货币政策 → 价格型货币政策的转变。

潘功胜行长在陆家嘴论坛上强调:近年来我们持续推进利率市场化改革,已基本建立利率形成、调控和传导机制。从央行政策利率到市场基准利率,再到各种金融市场利率,总体上能够比较顺畅地传导。未来可考虑明确以央行的某个短期操作利率为主要政策利率,目前看,7天期逆回购操作利率已基本承担了这个功能。其他期限货币政策工具的利率可淡化政策利率的色彩,逐步理顺由短及长的传导关系。

根据央行货币政策执行报告中关于“建立健全由市场供求决定的存贷款利率形成机制”和“进一步健全市场化的利率调控机制”的内容,结合央行行长今年的发言,利率传导机制可能会有新的变化。

原有的利率调控机制中,央行针对信贷市场设计了LPR基准利率,针对货币市场和债券市场设计了由DR利率和国债收益率组成的基准收益率曲线,并通过7天期逆回购利率和MLF利率对这两类基准利率进行引导。但原有的调控机制存在不足:

- 7天逆回购为利率招标,央行需要在稳定利率的同时确定合理的流动性投放规模,操作难度较大,因此后来央行将利率招标调整为固定利率、数量招标

- SLF利率和超额准备金利率组成的利率走廊过宽,不利于稳定市场预期。未来,收窄SLF利率和超额准备金利率组成的走廊宽度,或者创设新的利率走廊上下限都有可能

- MLF利率尽管每月都有调整,但其变动速度跟不上市场利率的变化,导致实际上信贷市场中出现了很多中长期贷款利率远低于LPR的情况

随着信贷利率市场化程度的提高,信贷利率可能需要从参考LPR定价转向参考基准收益率曲线定价。在未来的货币政策框架下,由DR利率和国债收益率组成的基准收益率曲线就是广义的基准利率,中长端的国债收益率由市场根据预期交易形成,央行只需要重点调控短端的DR利率。

年中的时候央行又创造了临时正回购和临时逆回购这两个工具,用来维护市场利率对7天期逆回购利率的跟随:

- 市场资金宽松的时候通过正回购回笼资金,使R007不至于过度向下偏离7天OMO利率

- 市场资金紧张的时候通过逆回购投放资金,使R007不至于过度向上偏离7天OMO利率

中国国债收益率分析框架

长期国债收益率主要反映长期经济增长和通胀的预期,但同时也会受到供求关系等其他因素的扰动。

笔者查询了很多关于中国国债收益率分析框架的报告,得到了一些归纳法的国债收益率定价锚总结。

归纳法总结的国债收益率定价锚

从历史走势拟合来看,10年期国债收益率和MLF利率存在相关性,更进一步地说,从16年到24年,10年期国债收益率的月度均值走势基本围绕1年期MLF利率为中枢上下波动。

从16年到24年7月份,103个月份里面,有52个月份的10年期国债收益率月度均值高于MLF利率,利差平均值25bp;有51个月份的10年期国债收益率月度均值低于MLF利率,利差平均值-15bp。

通过简单的拟合,在16年-24年的这个样本区间内,10年期国债收益率的运行核心为1年期MLF利率 + 5bp。

进一步地,查找资料得到各种利率之间相关性的分析,在16年到24年7月:

- 1年期国债收益率与7天期逆回购利率的相关系数为71%,平均利差为20bp

- 1年期国债收益率与1年期MLF利率的相关系数为68%

- 10年期国债收益率与7天期逆回购利率的相关系数为82%,平均利差为80bp

- 10年期国债收益率与1年期MLF利率的相关系数为79%

国债收益率与7天期逆回购利率的相关系数比与MLF利率的相关系数高,如果按照归纳法来说,可以简单地得到这样的结论:

- 1年期国债收益率的运行核心为:

7天期逆回购利率 + 20bp - 10年期国债收益率的运行核心为:

7天期逆回购利率 + 80bp

此外,笔者还查到一个更简单粗暴的10年期国债收益率的定价公式:10年期国债收益率中枢 = 资金利率中枢 + MLF利率 - OMO利率 - 10bp

最后笔者的想法

归纳法的总结容易理解,但在范式转变的时刻很容易陷入刻舟求剑的困境。

作为一个年轻的资本市场参与者,笔者近两年亲眼见证了黄金的范式转变,过去被市场一直言说的美元实际利率负相关的定价锚在一个时期内失效了,也因此让笔者有机会重新深刻地理解了黄金的核心定价范式。

作为市场的参与者,笔者倾向于对归纳法的定价逻辑保持高度的警惕,从表象中抽象出内在的演绎逻辑是一件十分重要的事情,但很遗憾,笔者学识有限,无法针对中国的长期国债收益率抽象出逻辑自洽的分析框架。

在有限的短暂的尝试搜索后,查到一篇中金固收团队的报告《债券分析框架的新变化以及投资策略的以不变应万变》,在报告中,作者在对中国国债分析框架转变的分析中,简单分析了美国、日本、韩国等发达经济体的货币政策框架。

主要发达经济体的货币政策目标相对明确,整体的利率定价逻辑和传导逻辑清晰,利率的走势乃至利率波动的决定逻辑也相对清晰。

而中国的短端利率定价逻辑还有待进一步明晰,因此与发达经济体相比,中国的货币政策框架也要更复杂,货币政策决定资金利率的框架也相对没有那么明确,这就造成了中国短端利率的定价逻辑相对模糊,缺少一个明确的定价锚,造成了资金利率波动相对较大。

资金利率波动对短端利率影响较大,而对长端利率影响相对较小,这就使得期限利差隐含的基本面预期信息被资金利率波动掩盖,期限利差成为一个意义很模糊的指标。这一特点意味着债券市场分析的关键是资金利率定价,而这在每个时期是不同的。

此外前面提到了目前的利率走廊太宽,上限和下限距离利率走廊中枢太远,会造成资金利率可能大幅偏离政策利率,进而使得国债收益率也很难通过政策利率进行定价。

总的来讲,我国货币政策框架还有待进一步清晰,利率决定机制也有待进一步明确。

基于以上的客观现实,我们还无法凝练出诸如美债收益率定价因子的那种简洁清晰的定价框架,但我依然认为,从逻辑上,美债收益率定价的四大定价因子应该还是适用于我国的,预期实际利率 + 预期通货膨胀 + 实际风险溢价 + 通胀风险溢价的因子实在太清晰了。只是在交易层面由于缺乏足够清晰的货币框架,这些因子还无法进行清晰的计价。