根据行业文献的调研,按照当前每年30万吨左右的消费量,全球已探明的锡资源储量可能只够用不到20年。储量方面,根据USGS在2018年发布的数据,世界锡储量470万吨,中国、印度尼西亚、秘鲁、巴西和俄罗斯的储量分别为110、80、11和70万吨,中国是锡资源最丰富的国家,储量占全球的23.4%。供应当面,锡精矿主要来自中国、印尼和缅甸,三国的产量共占总产量的73%左右。信息来源:《全球锡资源供需现状研究与思考————张锋》。

根据USGS最新发布的数据,2022年末全球锡储量为460万吨,比2018年下滑,并没有出现原油那种“越开采储量探明地越多”的情况,表征长期展望来看,随着逐年探明量低于消耗量且低成本矿区逐步枯竭,沪锡的成本抬升几乎难以逆转。

缅甸佤邦的复产预期

短期来看,当前产业层面供应端的扰动焦点在缅甸佤邦。2022年缅甸锡矿产量达3.1万吨,其中佤邦的锡矿产量占比缅甸全国约90%,年产量约有2.79万吨,在全球的平衡表上大约占到了9%,因此该地区对沪锡价格的影响举足轻重。

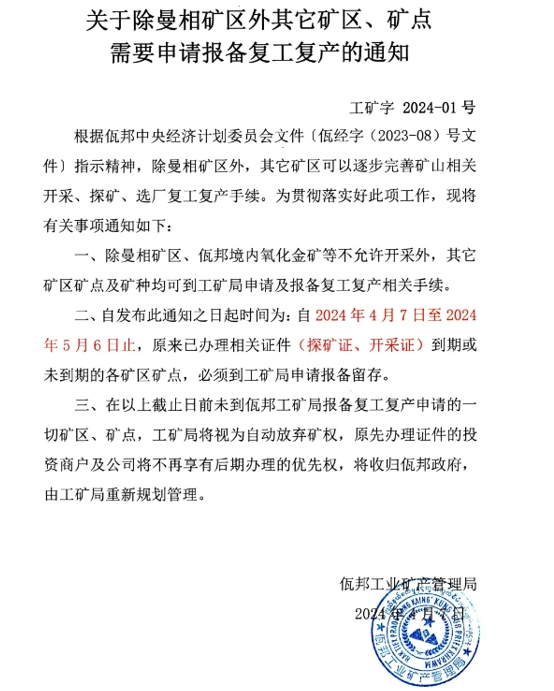

佤邦在2023年4月15日发文《关于执行“暂停一切矿产资源开采”的通知》,要求8月1日后矿山将停止一切勘探、开采、加工等作业。4月17日周一沪锡价格打到12%的涨停。今年4月7日发文《关于除曼相矿区外其他矿区、矿点需要申请报备复工复产的通知》,向外界传达矿区逐步复工的信号。

市场上有观点分析认为佤邦打击电诈后,财政需要寻找新的来源,因此锡矿的复产预期一直都在。而曼相矿区又是佤邦最主要的锡矿开采来源,因此曼相矿区的动态将驱动沪锡短期价格的走向。

基于以上逻辑,简单来梳理一下后面的交易路径。

宏观交易方向与复产预期的路径

宏观方面,市场实际上一直在交易数据,而数据又是好坏参半,7月至今基本还在两个路径上切换:软着陆路径(暗含指向再通胀的可能性)、衰退路径。

- 佤邦曼相矿区复产通知下发,此时宏观继续在交易软着陆:有色板块中作为空配,等待利空被计价后做多

- 复产通知下发,此时坏数据导向宏观交易衰退:这是最佳的做空机会,宏观与产业共振向下,极端情况下可能将价格导向90%边际成本线附近,对应24000-24500美元附近。

- 到年底还没见到通知,复产预期被证伪,此时宏观交易软着陆:区间做多的机会,预期被证伪,押注预期做抢跑的空头资金离场,同时场外等待预期被证伪的资金逐步入场,但是基于“财政缺口驱动复产预期”的逻辑一直存在,需要提防预期的反复。

- 复产预期被证伪,此时宏观交易衰退:宏观大方向为衰退交易,市场对利多不敏感,此时适合观望,等宏观逻辑从衰退交易中走出来后,再做多

更长期的逻辑来看,基于储量减少和成本抬升的现实,驱动下跌的逻辑被市场充分计价后,做多不可再生资源的逻辑依旧扎实